Premessa

Con il DL 10.8.2023 n. 104, pubblicato sulla G.U. 10.8.2023 n. 186 ed entrato in vigore l’11.8.2023, sono state emanate disposizioni urgenti a tutela degli utenti, in materia di attività economiche e finanziarie e di investimenti strategici (c.d. decreto “Omnibus”).

Il DL 10.8.2023 n. 104 è stato convertito nella L. 9.10.2023 n. 136, pubblicata sulla G.U. 9.10.2023 n. 236 ed entrata in vigore il 10.10.2023, prevedendo numerose novità rispetto al testo originario.

Di seguito vengono analizzate le principali novità apportate in sede di conversione in legge del DL 104/2023.

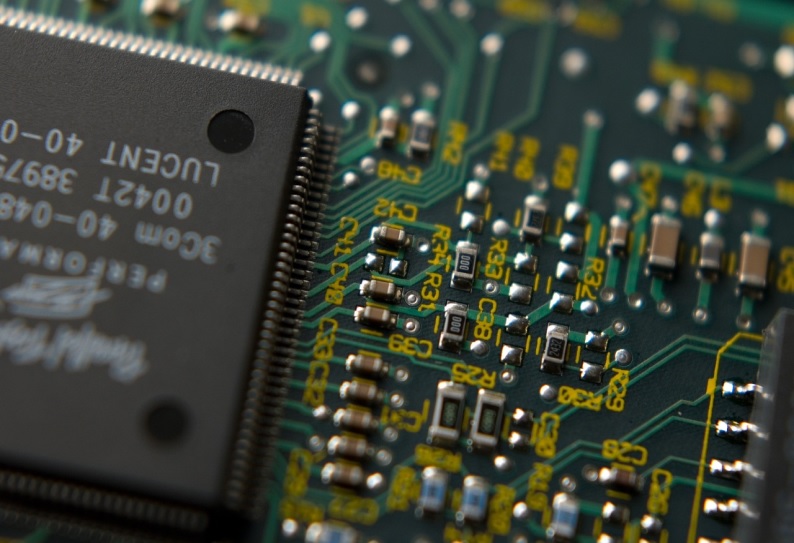

Credito d’imposta per le attività di ricerca e sviluppo nella microelettronica

L’art. 5 del DL 104/2023, come modificato in sede di conversione in legge, introduce un credito d’imposta per le imprese che effettuano investimenti in progetti di ricerca e sviluppo relativi al settore dei semiconduttori.

Soggetti beneficiari

Possono beneficiare dell’agevolazione le imprese residenti nel territorio dello Stato, incluse le stabili organizzazioni di soggetti non residenti.

Spese di ricerca e sviluppo agevolabili

Sono ammissibili al credito d’imposta i costi:

- elencati nell’art. 25 par. 3 del regolamento UE 651/2014 (ad esempio, spese per il personale legato al progetto, costi relativi alla strumentazione e attrezzatura utilizzati per il progetto, ecc.), esclusi i costi relativi agli immobili;

- sostenuti dall’11.8.2023 (data di entrata in vigore del DL) al 31.12.2027.

Modalità di utilizzo

Il credito d’imposta è utilizzabile:

- in compensazione nel modello F24, dal periodo d’imposta successivo a quello di sostenimento dei costi;

- senza applicazione dei limiti annuali alle compensazioni previsti dall’art. 1 co. 53 della L. 24.12.2007 244 (250.000,00 euro) e dall’art. 34 della L. 23.12.2000 n. 388 (2 milioni di euro);

- previo rilascio, da parte del soggetto incaricato della revisione legale dei conti, della certificazione attestante l’effettivo sostenimento dei costi e la corrispondenza degli stessi alla documentazione contabile predisposta dall’impresa beneficiaria.

Certificazione delle attività di ricerca e sviluppo

Per la fruizione dell’incentivo, i soggetti beneficiari possono richiedere la certificazione delle attività di ricerca e sviluppo di cui all’art. 23 co. 2-5 del DL 73/2022 (nella versione originaria dell’art. 5 del DL 104/2023 tale richiesta era invece obbligatoria).

Incumulabilità con il credito d’imposta RICERCA E SVILUPPO “generale”

La nuova agevolazione è alternativa al credito d’imposta ricerca e sviluppo di cui all’art. 1 co. 200 della L. 160/2019.

Criteri di assegnazione e procedura

I criteri di assegnazione e le procedure applicative saranno definiti con un successivo decreto interministeriale.

Imposta straordinaria sugli extraprofitti delle banche

L’art. 26 del DL 104/2023 ha introdotto un’imposta straordinaria, per l’anno 2023, sugli extraprofitti delle banche; tale misura ha subito rilevanti modifiche nel corso della conversione in legge del decreto.

Misura dell’imposta straordinaria

L’imposta straordinaria è determinata applicando un’aliquota del 40% sull’ammontare del margine degli interessi ricompresi nella voce 30 del conto economico redatto secondo gli schemi approvati dalla Banca d’Italia:

- relativo all’esercizio antecedente a quello in corso all’1.1.2024 (esercizio 2023 per i soggetti “solari”);

- che eccede per almeno il 10% il medesimo margine nell’esercizio antecedente a quello in corso all’1.1.2022 (esercizio 2021 per i soggetti “solari”).

In ogni caso, l’ammontare dell’imposta non può essere superiore a una quota pari allo 0,26% dell’importo complessivo dell’esposizione al rischio su base individuale:

- determinato ai sensi dei paragrafi 3 e 4 dell’art. 92 del regolamento del Parlamento europeo e del Consiglio 26.6.2013 n. 575;

- con riferimento alla data di chiusura dell’esercizio antecedente a quello in corso all’1.1.2023 (esercizio 2022 per i soggetti “solari”).

Termini di versamento

L’imposta straordinaria va corrisposta in un’unica soluzione, da versare:

- di regola, entro il sesto mese successivo a quello di chiusura dell’esercizio antecedente a quello in corso all’1.1.2024 (quindi, per i soggetti con esercizio coincidente con l’anno solare, entro il 30.6.2024);

- per i soggetti che in base a disposizioni di legge approvano il bilancio oltre il termine di quattro mesi dalla chiusura dell’esercizio, entro il mese successivo a quello di approvazione del bilancio;

- per i soggetti con esercizio non coincidente con l’anno solare, per i quali il termine di cui ai precedenti punti scade nell’anno 2023, entro il 31.1.2024.

Indeducibilità dell’imposta straordinaria

L’imposta straordinaria non è deducibile ai fini:

- delle imposte sui redditi;

- dell’IRAP.

Destinazione dell’imposta a riserva non distribuibile

In luogo del versamento dell’imposta straordinaria, le banche possono destinare a una riserva non distribuibile:

- un importo non inferiore a 2,5 volte l’imposta dovuta;

- a tal fine individuata in sede di approvazione del bilancio relativo all’esercizio antecedente a quello in corso all’1.1.2024 (bilancio dell’esercizio 2023 per i soggetti “solari”).

Tale riserva rispetta le condizioni previste dal regolamento UE 26.6.2013 n. 575 per la sua computabilità tra gli elementi di capitale primario di classe 1.

Perdite di esercizio o utili insufficienti

In caso di perdite di esercizio o di utili di esercizio di importo inferiore a quello del suddetto ammontare, la riserva è costituita o integrata anche utilizzando prioritariamente gli utili degli esercizi precedenti a partire da quelli più recenti e successivamente le altre riserve patrimoniali disponibili.

Si considerano destinati alla riserva non distribuibile gli utili destinati a riserva legale ai sensi dell’art. 37 co. 1 del DLgs. 385/93.

Utilizzo della riserva per distribuzione di utili

Qualora la riserva sia utilizzata per la distribuzione di utili, l’imposta straordinaria deve essere versata:

- entro 30 giorni dall’approvazione della relativa delibera;

- maggiorata di un importo pari, in ragione d’anno, al tasso di interesse sui depositi presso la Banca centrale europea, a decorrere dalla scadenza del termine in cui avrebbe dovuto essere versata se non fosse stata destinata a riserva.

Accertamento, sanzioni, riscossione e contenzioso

Per l’accertamento, le sanzioni, la riscossione ed il contenzioso relativi all’imposta straordinaria si applicano le disposizioni in materia di imposte sui redditi.

Divieto di traslazione dell’onere sui clienti

Le banche non possono traslare gli oneri derivanti dall’attuazione della presente disciplina sui costi dei servizi erogati nei confronti di imprese e clienti finali.

L’Autorità garante della concorrenza e del mercato:

- vigila sulla puntuale osservanza di tale disposizione, anche mediante accertamenti a campione;

- riferisce annualmente alle Camere con apposita relazione.

Agevolazione contributiva per le aziende del settore acquacoltura

Il nuovo co. 2-bis dell’art. 10 del DL 104/2023, introdotto in sede di conversione in legge, riconosce alle imprese e consorzi che svolgono attività di acquacoltura colpite dalla crisi determinata dalla proliferazione del c.d. “granchio blu”, la possibilità di accedere ad un esonero parziale dal pagamento dei contributi previdenziali e assistenziali, nel limite del 50%.

A tal fine, viene istituito nello stato di previsione del Ministero dell’Agricoltura, della sovranità alimentare e delle foreste, un Fondo con dotazione di 500.000,00 euro per l’anno 2023 da assegnare alle citate imprese.

Per l’operatività dell’esonero è però necessario attendere un apposito decreto ministeriale, con il quale saranno stabiliti i criteri e le modalità di erogazione delle somme stanziate ai fini del rispetto del limite di spesa (500.000,00 euro).

Cigs agevolata per le imprese rientranti nei piani di sviluppo strategico

L’art. 12-quater del DL 104/2023, inserito in sede di conversione in legge, interviene in materia di Cassa integrazione salariale straordinaria (CIGS), introducendo specifiche agevolazioni per le imprese rientranti nei piani di sviluppo strategico di cui all’art. 4 co. 5 del DL 91/2017 (ZES).

Nello specifico, nei casi di attuazione dei processi di transizione, riqualificazione e riconversione produttive di imprese industriali operanti in aree rientranti nei citati piani di sviluppo strategico, realizzati da datori di lavoro che hanno acquisito il controllo delle imprese a seguito di partecipazione a procedura di avviso pubblico, ai trattamenti di integrazione salariale straordinari riconosciuti entro il 31.12.2023 non si applicano le limitazioni riguardanti:

- l’anzianità di effettivo lavoro di cui all’art. 1 co. 2 del DLgs. 148/2015;

- la durata delle ore di sospensione autorizzabili di cui all’art. 22 co. 4 del DLgs. 148/2015.

In altri termini, i predetti trattamenti di CIGS possono essere riconosciuti entro il 31.12.2023:

- a prescindere dal possesso, da parte del lavoratore, di un’anzianità di effettivo lavoro di almeno 30 giorni alla data di presentazione della relativa domanda di concessione, presso l’unità produttiva per la quale è richiesto il trattamento;

- anche oltre il limite dell’80% delle ore lavorabili nell’unità produttiva nell’arco di tempo di cui al programma autorizzato.

0 commenti